皆さんこんにちは

今回のテーマは「新NISAで月1万円投資は意味がないのか?」についてです。

新NISAで月1万円投資って意味ないの?

少額投資はやっても無駄なの?

この記事ではこのような悩みを解決していきますよ

このような悩みを持った方におすすめ

- 月1万円の投資は本当に意味がないの?

- 月1万円投資のシミュレーションをしてみたい

- NISAで約100万円運用中

- つみたて投資枠で運用中

- 成長投資枠で運用中

- eMAXIS Slim 全世界株式(オール・カントリー)保有

- eMAXIS Slim 米国株式(S&P500)保有

- iFreeNEXT FANG+インデックス保有(月1,000円の少額投資から始めた)

- ニッセイNASDAQ100インデックスファンド保有

- 証券会社2社を口座開設済み

- 簿記3級取得

はじめまして

ココです

【新NISA】月1万円投資は意味がないと言われる主な理由

新NISAで「月1万円投資」に意味がないと言われる主な理由を挙げていきます。

何で月1万円投資が意味ないと言われるの?

投資資金は多い方が利益も多くなるから

1つ目の理由は、「投資資金は多い方が利益も多くなるから」です。

ここに2人の投資家がいます

- 両者とも同じインデックスファンドに投資

- Aさんは「1万円」Bさんは「5万円」を積み立て

インデックスファンドが3%上昇した場合

- Aさんは「300円の利益」

- Bさんは「1,500円の利益」

なるほど!投資額に応じた利益になるからですね。

注意点は、逆のパターンもあるということ。インデックスファンドが下落した場合、投資額が多い人の方が利益も大きく下がります。

非課税保有限度額の1800万円を使い切れないから

2つ目の理由は、「非課税保有限度額の1800万円を使い切れないから」です。

新NISAでは非課税で保有できる限度額が決まっている

非課税で保有できる限度額は1人「1,800万円」。月1万円の積み立てだと50年積み立てても総額「600万円」です。生涯で限度額を使い切らないと「枠がもったいない」という気持ちから「月1万円投資には意味がない」と言われています。

1,800万円も投資できる人って逆にすごいな・・・。

まわりの野次は気にしなくていい

正直、人にはさまざまな意見があるものです。

人は人と割り切って気にせずいきましょう。

いろんな人がざまざまな事を言いますが、毎月いくら投資するかを悩み続けて結局踏み出せずにいる日々がもったいないです。

まずは1歩踏み出して少額投資からスタートしてみる事が資産を増やす秘訣ですよ

次に「月1万円の投資でも意味がある」について解説します。

【新NISA】月1万円投資は意味がある!

月1万円投資でも意味はあります。

少額投資でメンタルも成長する

少額投資から始める事で得られるメリットは以下の通り

- 気楽に株の値動きを学べる

- 自分のリスク許容度がわかるようになる

- 慣れてきたら投資額を増やすのもあり!

月1万円なら年間で12万円。このくらいの金額であれば「値動きが気になって夜も寝れない」という人はあまりいないと思います。

もし、気になり過ぎるようであれば、自分にとってリスクが大きいという事になりますので投資額を減らしましょう。慣れてきてから少しづつアップしていく事で「投資メンタル」も成長しますよ。

まずは投資を始める事が大切だけど「少額スタート」は初心者にとって気が楽ですね!

月1万円投資でもリターンを期待できる

月1万円の投資でもリターンを期待できます!

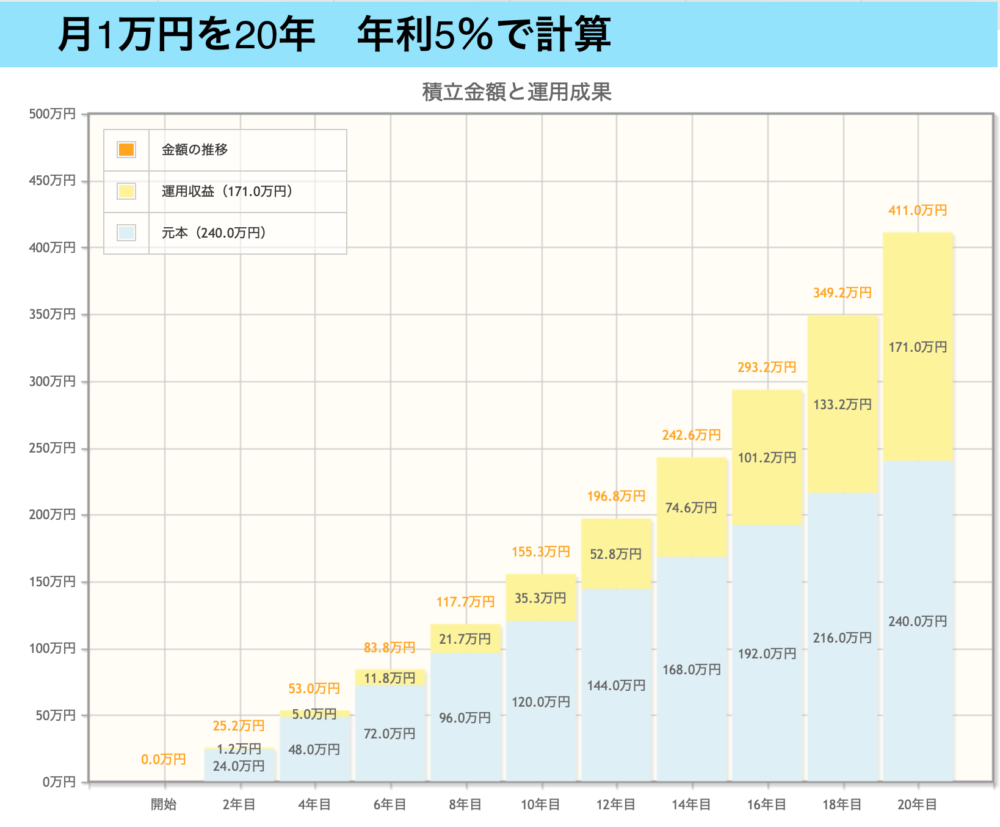

金融庁のHPにあるシミュレーション計算を利用してみました。

月1万円を年利5%で20年間積み立てた時のシミュレーション

金融庁HPより作成

結果は以下の通り

- 20年間で投資する金額は総額で240万円

- 運用収益が171万円

- トータル411万円

この結果は、シミュレーションですので利益を保証するものではありません。

年利5%で計算したのは、王道のインデックスファンド「全世界株式オールカントリー」の年利が2024年3月時点で平均9%くらいなので、その約半分くらいの年利で計算するのが現実的と言えるからです。

月1万円の投資でも20年間続ける事に意味があるんですね。

過去の数字は未来を保証するものではありませんが、世界は今後も成長を続けていくと私は思っています。

新NISAは少額投資にも向いている

新NISAは少額投資にも向いています。

新NISAが少額投資にも向いている点

- 主なネット証券会社では「月100円」から投資ができる

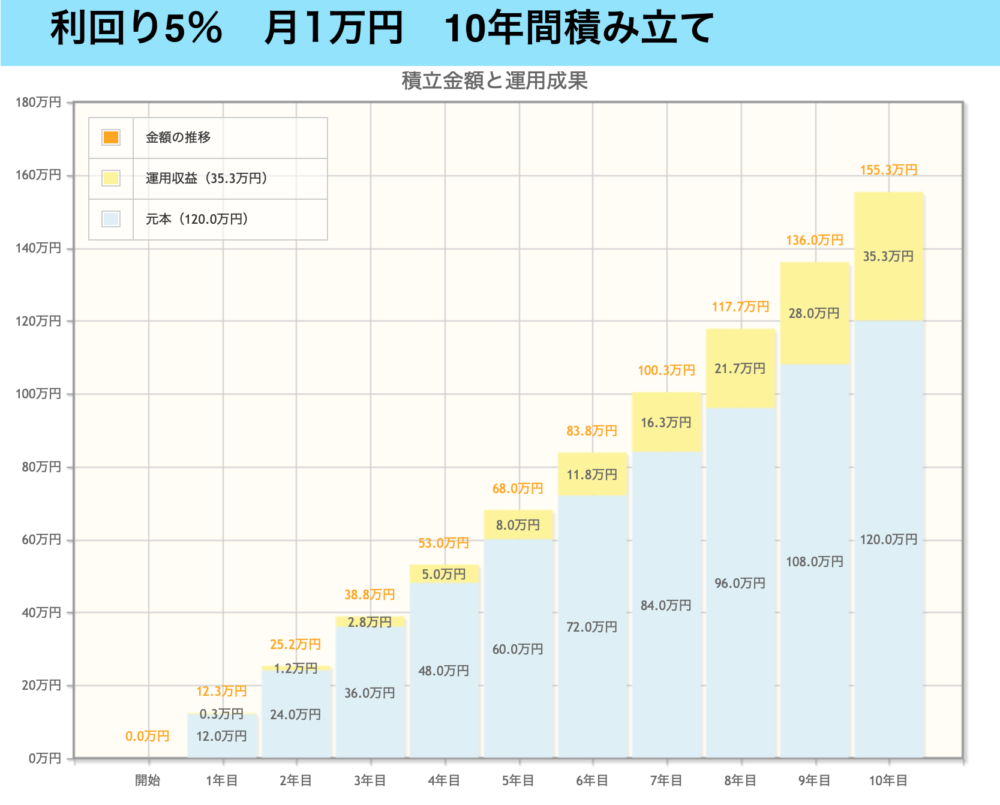

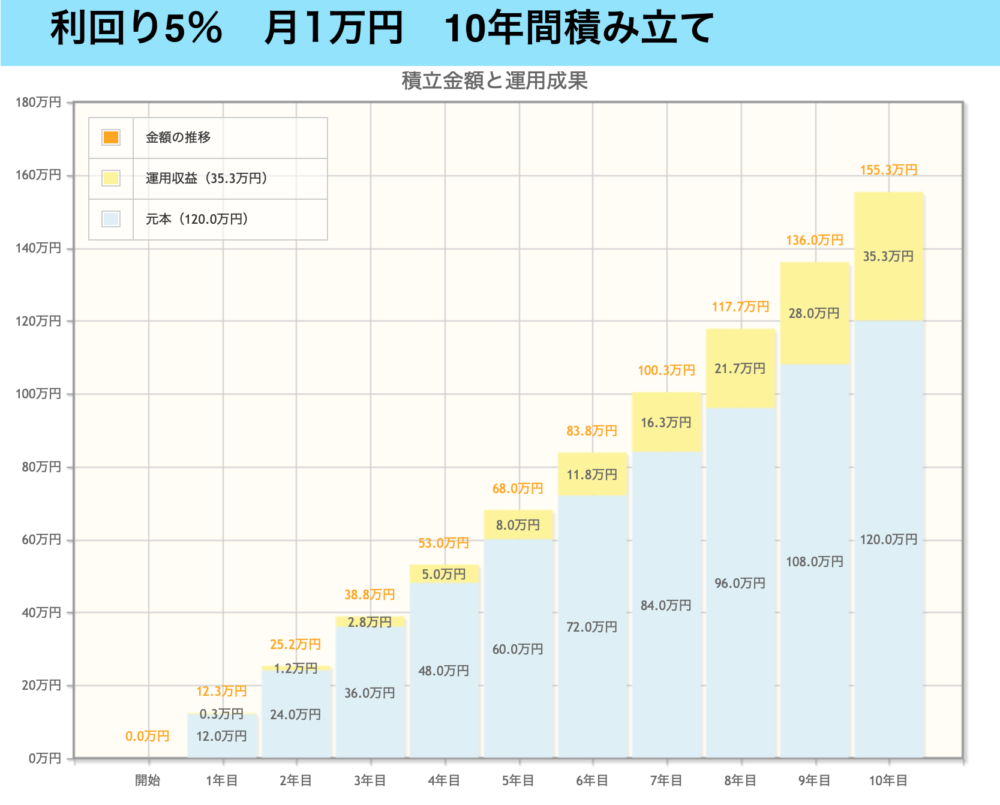

- 月1万円の投資を年利5%で10年続けると「元本120万円」「収益35万3,000円」「トータル155万3,000円」

普通に銀行に預けているだけでは35万円も増えません。このことからも月1万円の少額投資でも十分に意味があります。

定期預金も微々たるものですよね・・・

【月1万円】シミュレーション!10年後にいくらになる?

ここからは、実際に3パターンのシミュレーションを見てみましょう!

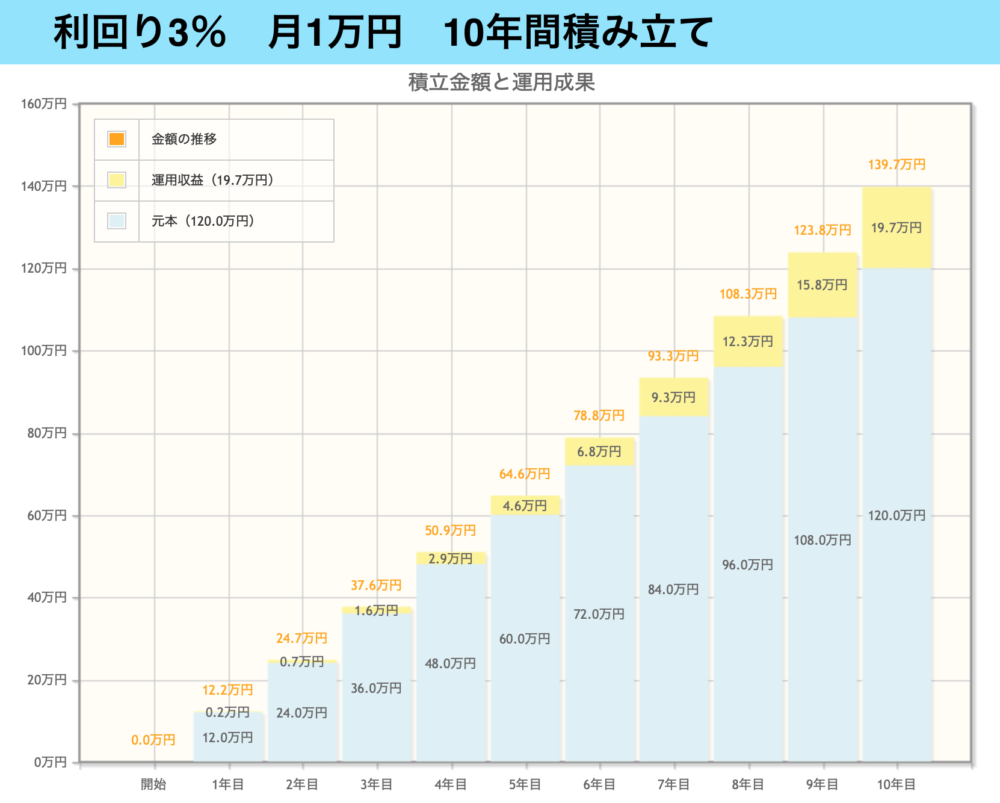

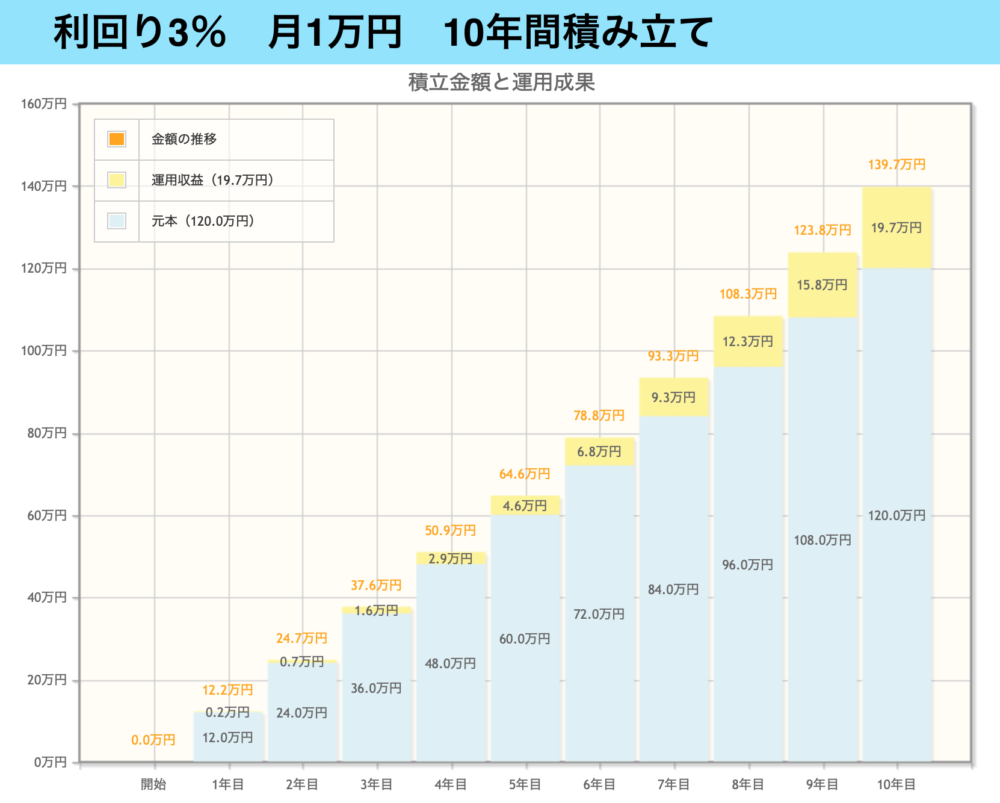

利回り3%で10年間運用の合計金額は139万7,000円

利回り3%で月1万円を10年間積み立てるパターン

月1万円を利回り3%で10年間積み立てた時場合

- 元金120万円

- 収益19万7,000円

- 総額で139万7,000円

この結果は、シミュレーションですので利益を保証するものではありません。

利回り3%。

低めに考えてこのくらいかな?と思っています。

利回り5%で10年間運用の合計金額は155.3万円

利回り5%で月1万円を10年間積み立てるパターン

月1万円を利回り5%で10年間積み立てた時場合

- 元金120万円

- 収益35万3,000円

- 総額で155万3,000円

この結果は、シミュレーションですので利益を保証するものではありません。

利回り5%くらいが現実的な数字だと思っています。

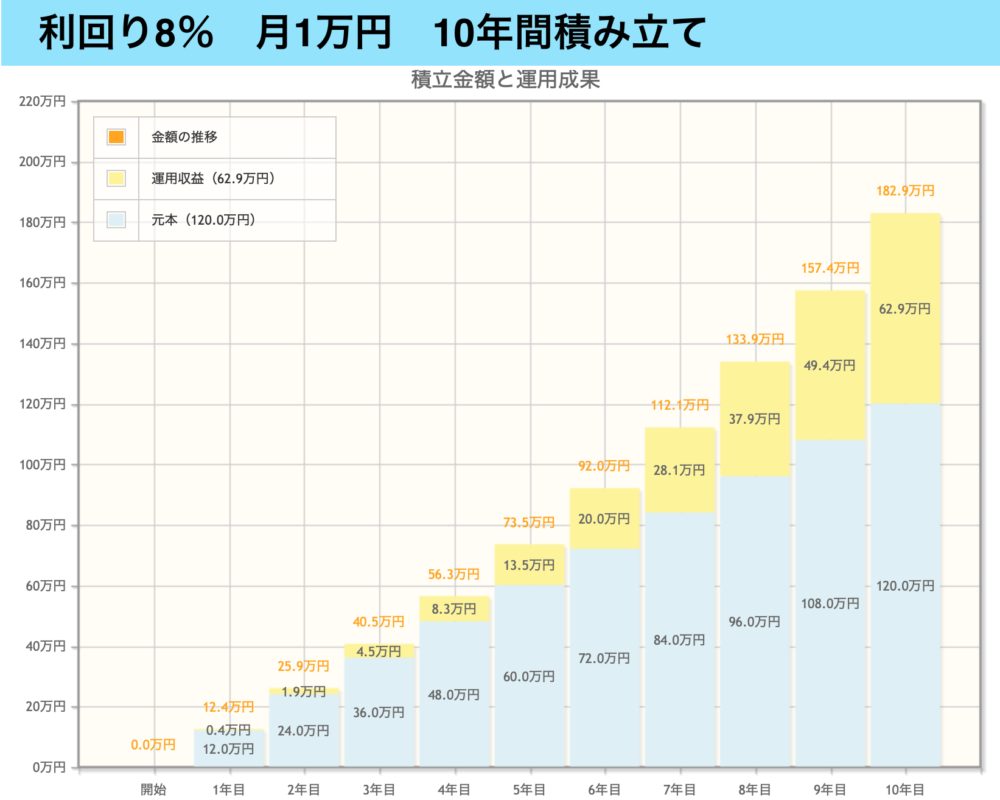

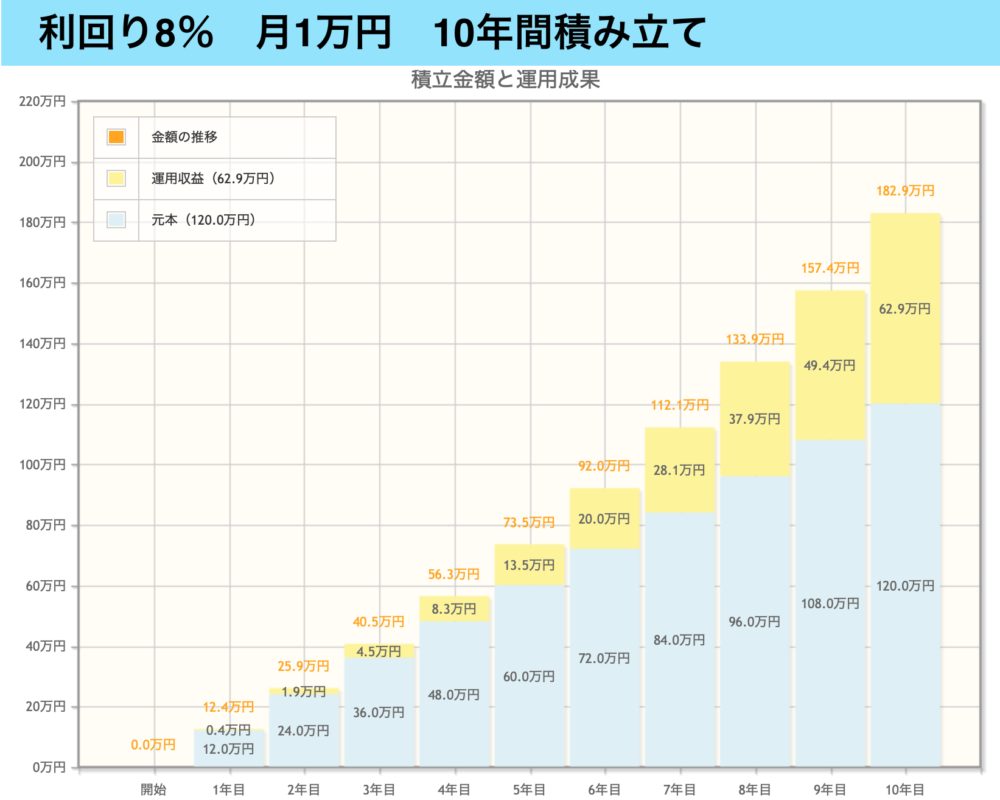

利回り8%で10年間運用の合計金額は182.9万円

利回り8%で月1万円を10年間積み立てるパターン

月1万円を利回り8%で10年間積み立てた時場合

- 元金120万円

- 収益62万9,000円

- 総額で182万9,000円

この結果は、シミュレーションですので利益を保証するものではありません。

もし、全世界株式オールカントリーが現在と同じくらいの利回りで居続けたらこんなに収益があるんですね!

月1万円の投資でも意味があると感じてくれましたか?

次は20年間積み立てた場合のシミュレーションです。

【月1万円】シミュレーション!20年後にいくらになるか

今度は、月1万円を「20年間積み立てた場合」のシミュレーションです!

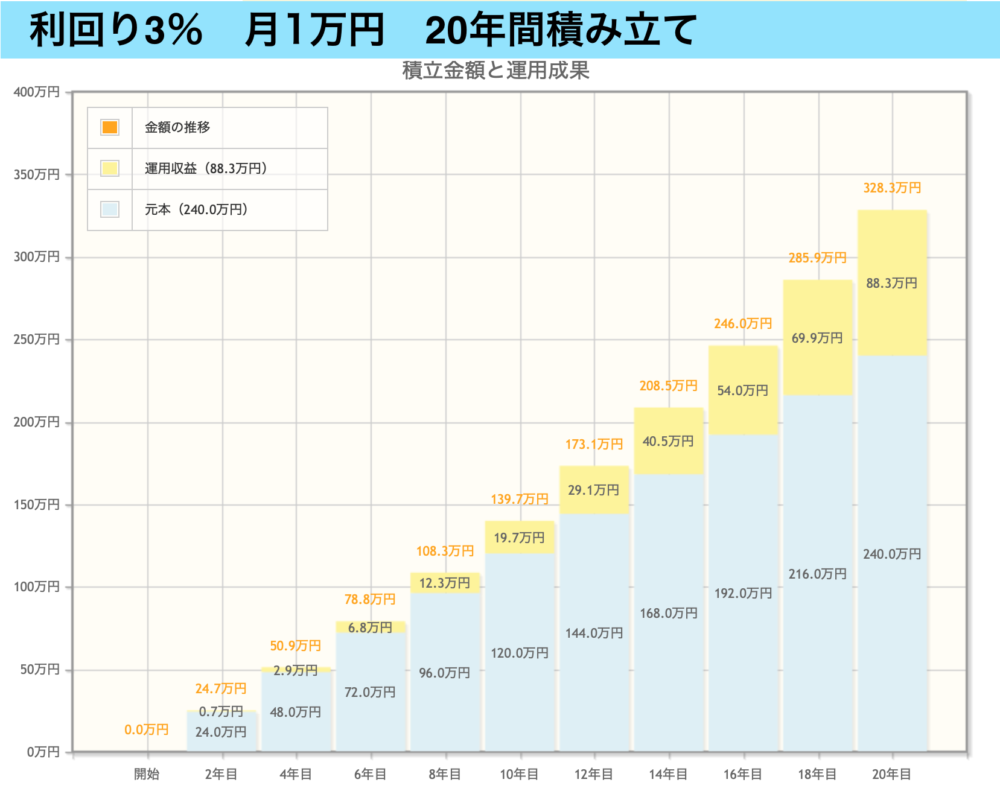

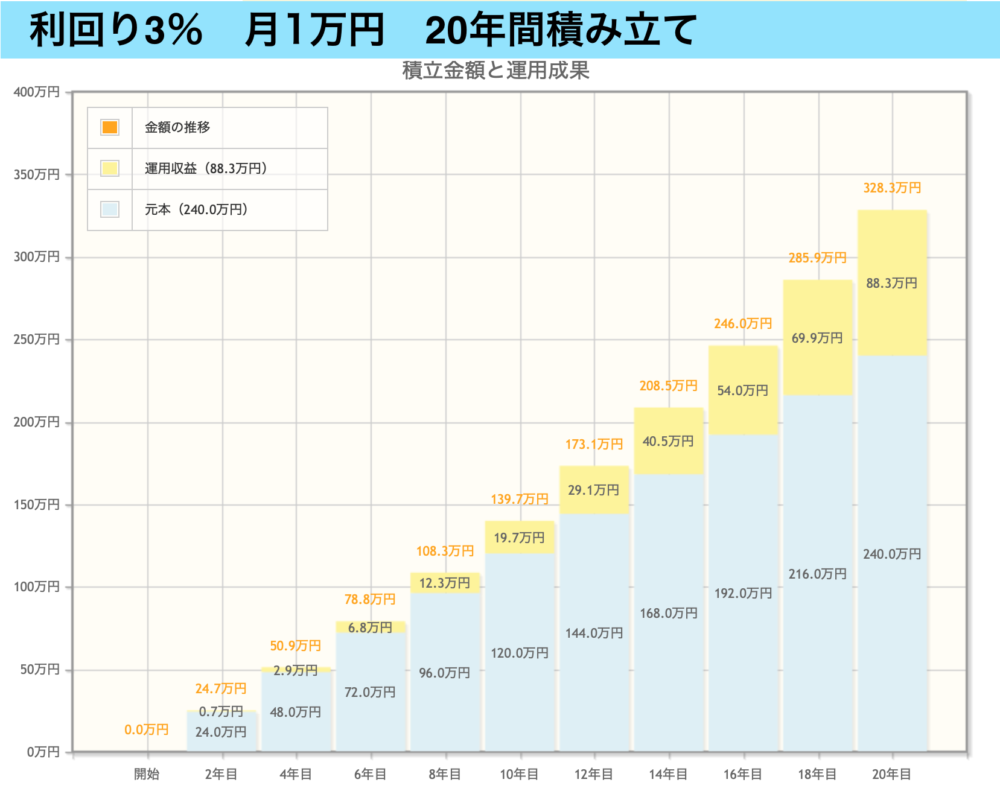

利回り3%で20年間運用の合計金額は328.3万円

利回り3%で月1万円を20年間積み立てるパターン

月1万円を利回り3%で20年間積み立てた時場合

- 元金240万円

- 収益88万3,000円

- 総額で328万3,000円

この結果は、シミュレーションですので利益を保証するものではありません。

40歳で投資を始めたら60歳か。

早く始める方が絶対良いですね!

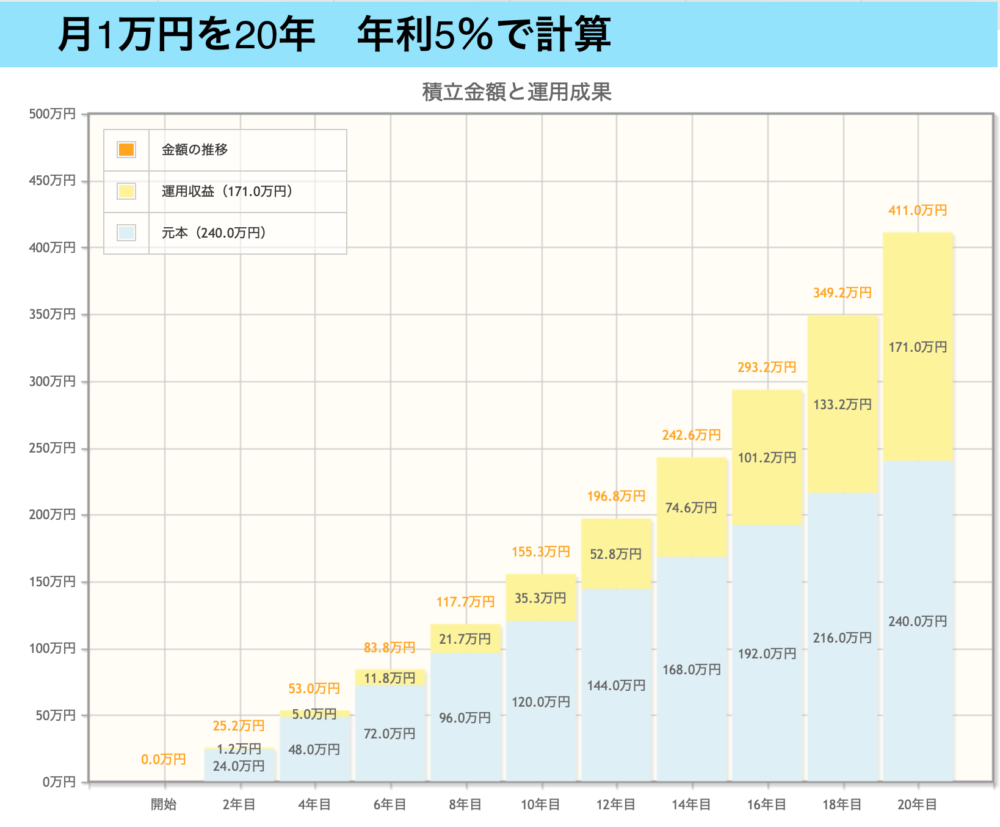

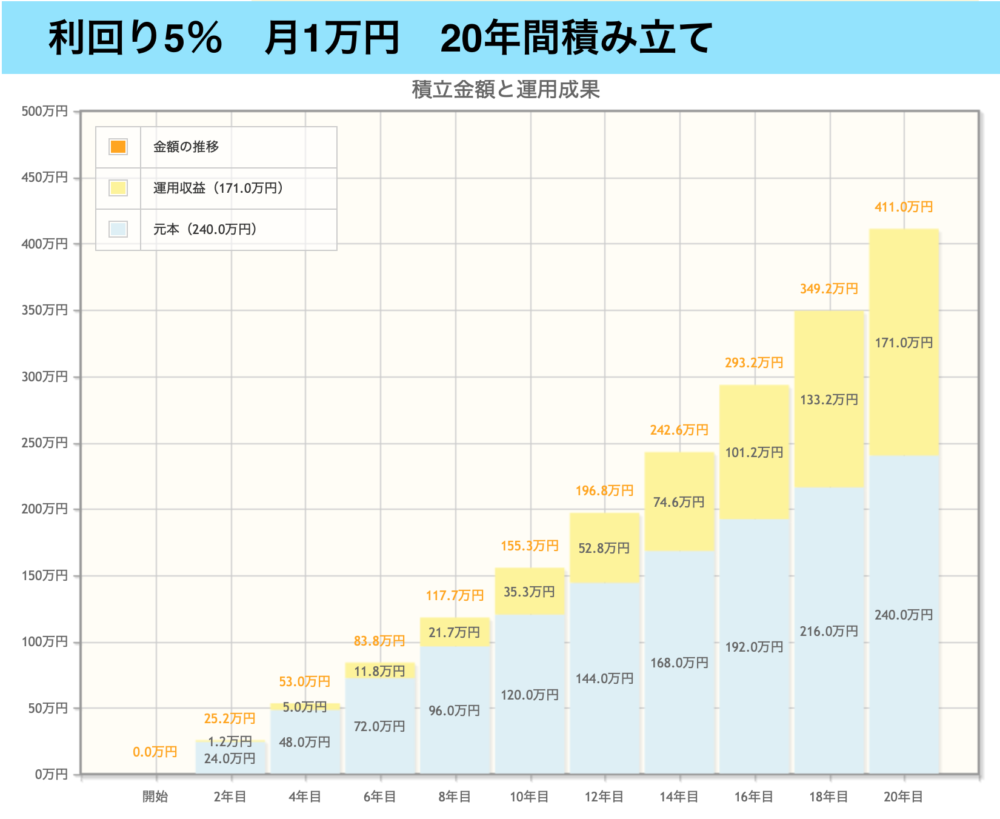

利回り5%で20年間運用の合計金額は411.0万円

利回り5%で月1万円を20年間積み立てるパターン

月1万円を利回り5%で20年間積み立てた時場合

- 元金240万円

- 収益171万0,000円

- 総額で411万円

この結果は、シミュレーションですので利益を保証するものではありません。

未来の自分への投資ですね!

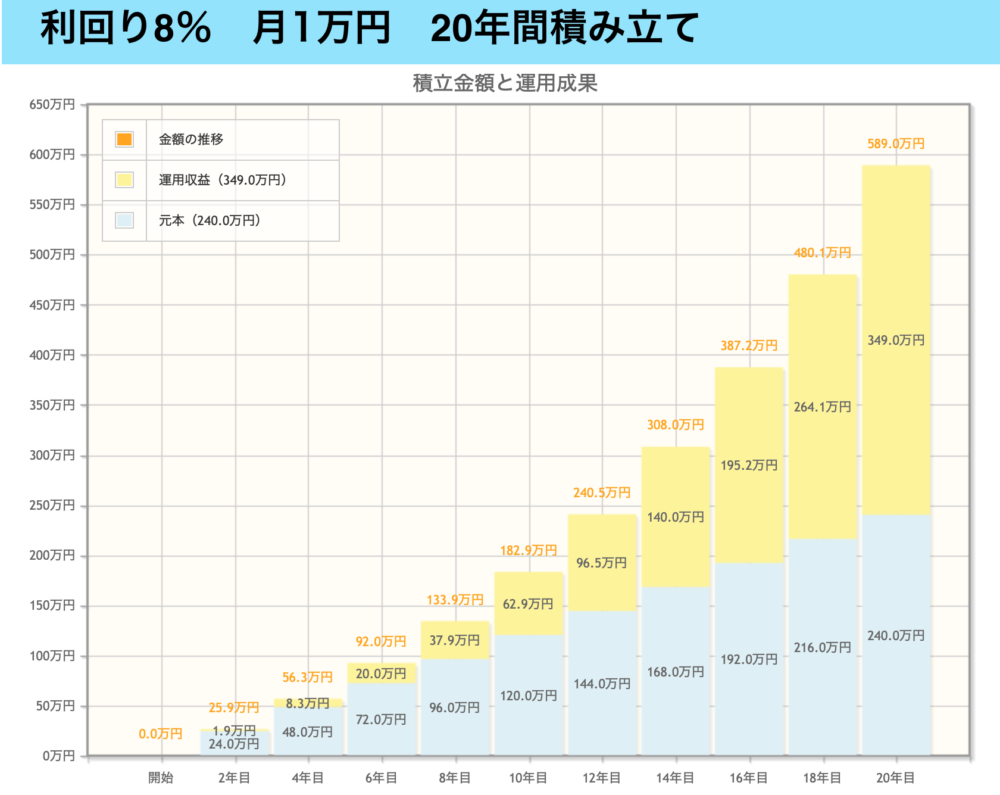

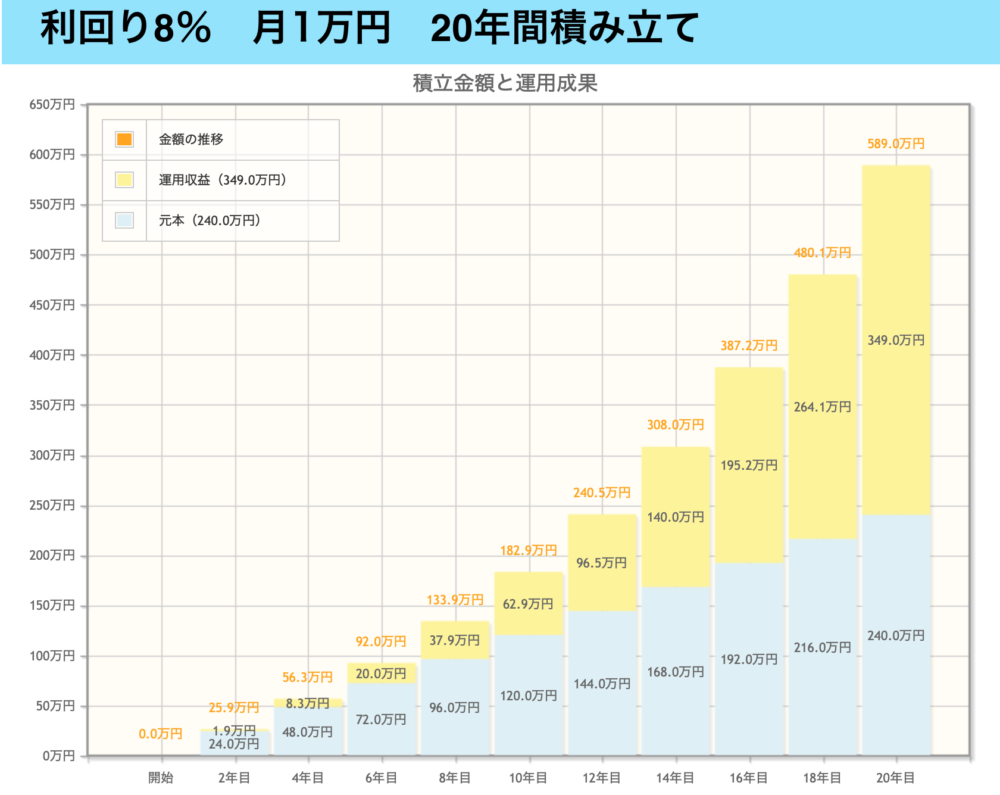

利回り8%で20年間運用の合計金額は589.0万円

利回り8%で月1万円を20年間積み立てるパターン

月1万円を利回り8%で20年間積み立てた時場合

- 元金240万円

- 収益349万円

- 総額で589万円

この結果は、シミュレーションですので利益を保証するものではありません。

なんと!300万円超えてきましたね。

上振れたらラッキーですね。

長期運用の秘訣は、期待値を低く見積もっておくこと。期待よりも多くなって怒る人はいませんからね。

次はあなたが実際に投資をする予定の金額でシミュレーションを実際にやってみましょう。

実際の投資額でシミュレーションしてみよう

ここでは、あなたが予定している投資額で実際にシミュレーションをしてみましょう!

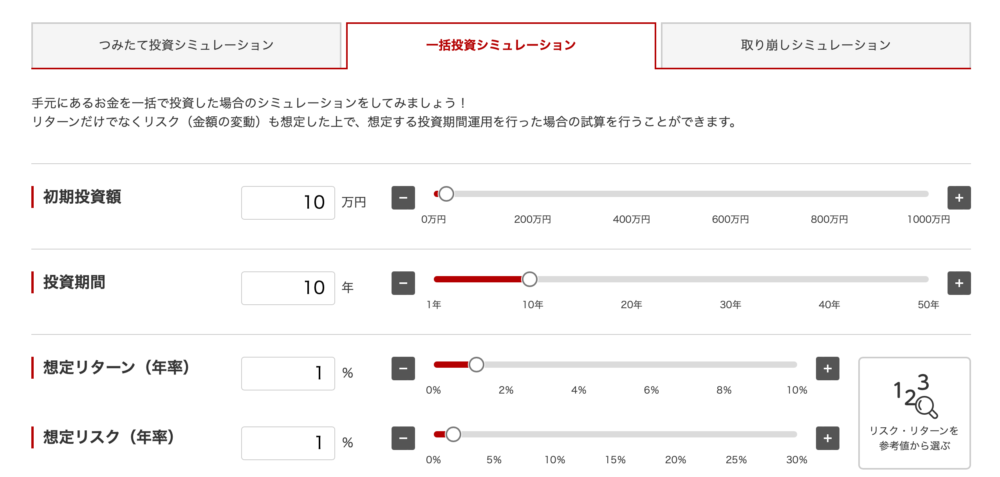

金融庁「資産運用シミュレーション」

「新NISAのシミュレーションができるページ」はさまざまな企業が取り組んでいます。ここでは、金融庁のHPで簡単にできるシミュレーションをご紹介します。

金融庁のHPでは以下のように、好きな「毎月の積立額」「想定利回り」「積立期間」を入力するだけ!

金融庁の作成したシミュレーションなので信頼性はバツグン!

新NISAを発案した金融庁の指標に沿って計算したい人におすすめです

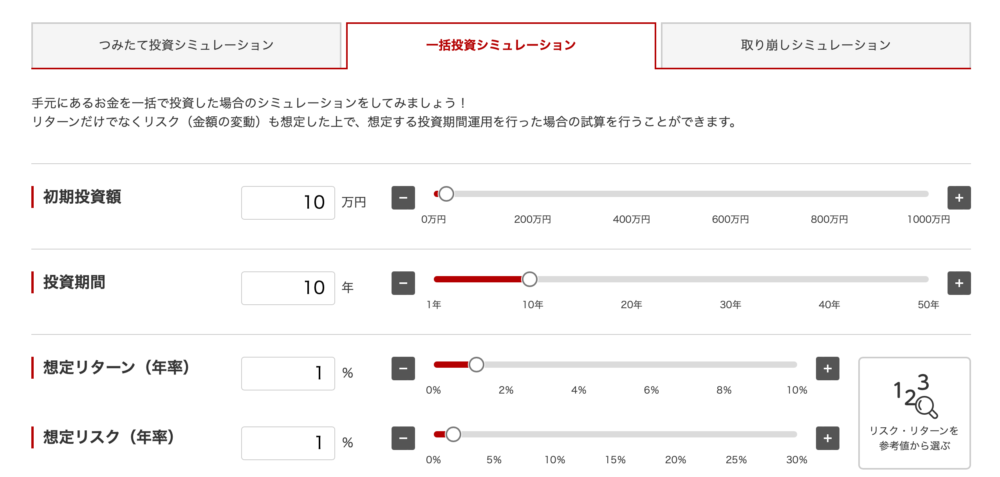

三菱UFJアセットマネジメント「つみたて投資シミュレーション」

三菱UFJアセットマネジメント「つみたて投資シミュレーション」では「つみたてシミュレーション」の他に「一括投資」「取り崩し」のシミュレーションもできます!

いつかは取り崩す日が来るわけで、そのシミュレーションができるのはありがたいです。

三菱UFJアセットマネジメントのつみたて投資シミュレーションページは、以下の画面です。

「想定リスク%」を入力する枠がありますが、「0%」にして計算すると良いです。なぜなら最初から「想定リスク込み」の数字を「想定リターン」で入力するからです。

月1万円だけではなく、2万円や3万円など、好きな金額でたくさんシミュレーションをしてみてくださいね。

次は、【新NISA】月1万円の投資で利益を出すコツ3選です。

【新NISA】月1万円の投資で利益を出すコツ3選

ここでは、【新NISA】月1万円の投資で利益を出すコツを3つ解説します。

銀行・証券会社の選び方

銀行・証券会社の選び方

- 手数料が安い証券会社

- あなたが利用している経済圏を確認

- 投資したい商品があるか確認する

など

手数料とは、投資信託を売買する際に証券会社に払う手数料のことです。手数料が安い証券会社を選ぶことは必須項目です。

基本的に窓口対応の証券会社ではなく、ネット証券会社を選びましょう。大手のネット証券会社は主要の投資信託の売買手数料が「無料」です!

新NISAでクレカ積立投資をするとポイントを貯めることができます。もし普段から楽天市場を利用している人なら楽天証券で楽天カードを使うとポイントがザクザク貯まります。

楽天経済圏についてはこちらの記事がおすすめ>>【2024年版】初心者が今から始める楽天経済圏 !始める順番をやさしく解説|効率よくポイントを貯めるコツ

窓口対応の証券会社は、人件費や建物の管理費用など余計なものがかかるせいで、顧客からの手数料も高く設定されています。

特にこだわりがなければ、ネットの証券会社で十分ですし、並んだり変な勧誘を受けることもないのでストレスフリーですよ。

ドルコスト平均法を活かして長期運用をしよう

ドルコスト平均法とは、一定期間ごとに一定金額ずつ投資対象を購入していく投資方法です。

株価や為替レートなどの変動に関係なく、定期的に購入することで、購入単価を平均化することを目的としています。

ドルコスト平均法のメリット

- 価格変動リスクを抑えられる

- 投資タイミングを計る必要がない

- 少額から始められる

など

ドルコスト平均法は、価格変動リスクを抑えながら、長期的に資産形成を目指す投資方法です。投資タイミングを計る必要がないため、初心者にもおすすめの方法です。

毎月1万円をクレカ設定しておけば、ほったらかしで良いということですね!

10年後、20年後を楽しみにしながらも普段の生活をするだけです。

狼狽売りをしない

狼狽売りをしないことがとても大切です。

狼狽売りとは、株価が急落した時に、その動きに慌てて保有している株式を売却してしまうことです。狼狽売りをした後に後悔をしている人達はたくさんいます。

なんと、あの厚切りジェイソンさんのお父さんもその1人。私も読んで勉強になった本にそのことが書いてありました。これから投資を始める人に参考になる本ですので良ければ読んでみてくださいね。

狼狽売りを防ぐ方法

- 投資の目的を明確にする

- 長期的な視点で投資する

- リスク管理を徹底する

- 市場動向に一喜一憂しない

- 狼狽売りの心理を理解する

特に重要なことは、市場動向に一喜一憂しないこと。

特に投資初心者は、値動きが気になって1日に何度も証券会社のページにアクセスしたり、ちょっと下落すると「どうしよう」と何も手につかなかったりすることがあると思います。

でも、数ヶ月もすると慣れてきます。

段々と「ほったらかし」ていけるようになりますので安心してください。現に私もそうでした。

せっかく、10年先、20年先に向けて資産を増やそうとしているのに、途中で狼狽売りだけはしないようにしましょう。

【新NISA】資産運用や投資に迷う人は専門家に相談するのもあり

資産運用や投資を始めるにあたって、多くの人が情報収集や勉強に時間をかけています。しかし、自分に合った方法を見つけるのは難しいと感じる人も少なくありません。

1人で悩んでも解決できないこともありますので、専門家に相談してみましょう。

専門家に相談するメリット

- 自分に合った方法を見つけられる

- リスクを把握できる

- 時間の節約になる

- 安心感を得られる

など

最近では、新NISAの運用が始まったこともあり、専門家であるファイナンシャルプランナー(FP)への相談もとても増えているようです。

専門家を選ぶポイント

- 資格を持っている

- 経験が豊富

- 説明が分かりやすい

- 信頼できる

お金の相談って知り合いにできないんですよね・・・。

資産運用の相談は「保険チャンネル」が最適解

保険チャンネルは、じゃらんやホットペッパーを運営するリクルートの

ファイナンシャルプランナーへの無料相談サービスです。

保険チャンネルの強み

- リクルート運営なので信頼できる

- 無料で悩み相談できる

- 特定商品の押し売りをされない

- 何度でも無料で相談できる

特に力を入れている相談内容は「保険の見直し」「家計の相談」「老後資金の相談」「教育費・子育て費用の相談」

ファイナンシャルプランナーへの相談は有料だと思っていませんか?保険チャンネルなら無料で悩みを相談できます。

なんと、自宅やカフェなどでリラックスして相談できます。

オンラインでの無料相談もありますよ

公式ページでは以下のように申し込みのボタンがありますので、好きな相談方法が選べます。

公式ページより

無料で相談できるならしてみようかな

気になったら無料で相談してみてくださいね。

\( PR)無料で相談してみる /

家計や資産運用などがオンラインでも相談できます!

バフェッサ(新NISA対応の初心者向け投資動画)今だけ無料

バフェッサは生徒数No.1を誇る投資スクールが手掛けた「初心者向けの投資を学べる動画」です。

もちろん、私はすでに視聴しました

なんと!通常5,000円のこの動画を現在「無料」で視聴できるんです!

しかも、豪華な特典動画(通常だと数万円する)までもらえるんですよ!(Amazonギフト券も抽選で当たるチャンス)それは、もらうしかないですよね

普通ならお金を払って視聴できる投資を学べる動画が無料なら、もらうしかないです!

\ 今だけ無料!バフェッサの投資動画は5月18日 23時59分まで/

今なら数万円相当の特典をプレゼント!

私の大事な読者さんには是非、おすすめします。

皆さんがトクになることをベースに記事を書いています

この記事がお役に立てたら幸いです。

最後までお読みいただき、ありがとうございました。

バフェッサを詳しく知りたい>>バフェッサで無料の新NISA講座を受講してみた【バフェット流】動画視聴で豪華特典がもらえる!

コメント