皆さんこんにちは!

皆さんは、「投資に関する用語が全然わからない」と思うことはありませんか?

ココ

ココ私は現在、新NISAを活用して、いくつかのインデックスファンドに投資をしています。

この記事では、「よく見かける投資用語」「重要な投資用語」について詳しく解説します。

結論!

よく見る重要な投資用語が分かることで金融リテラシーが高くなり、自信を持って投資(資産運用)に取り組めるようになる!

投資に関するよく見る用語10選

投資に関するよく見かける用語を選りすぐりました。早速見ていきましょう!

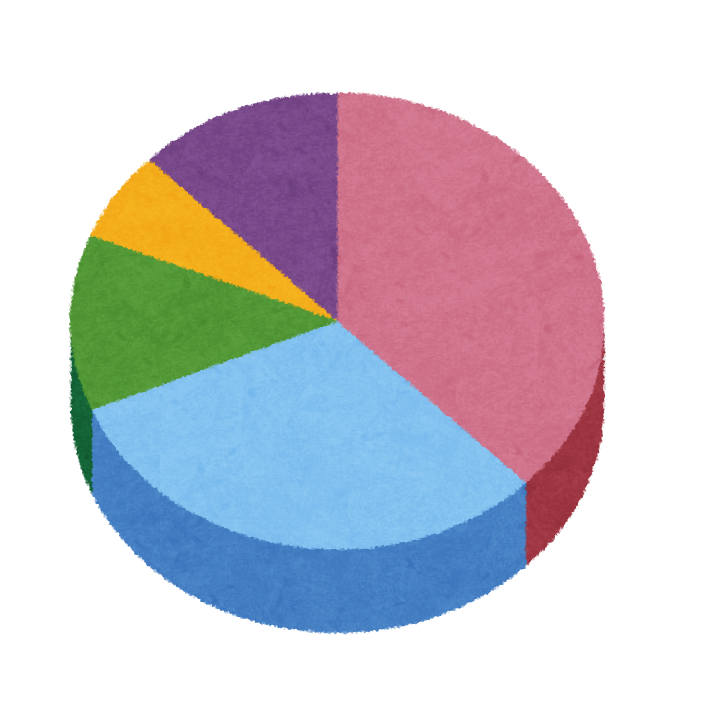

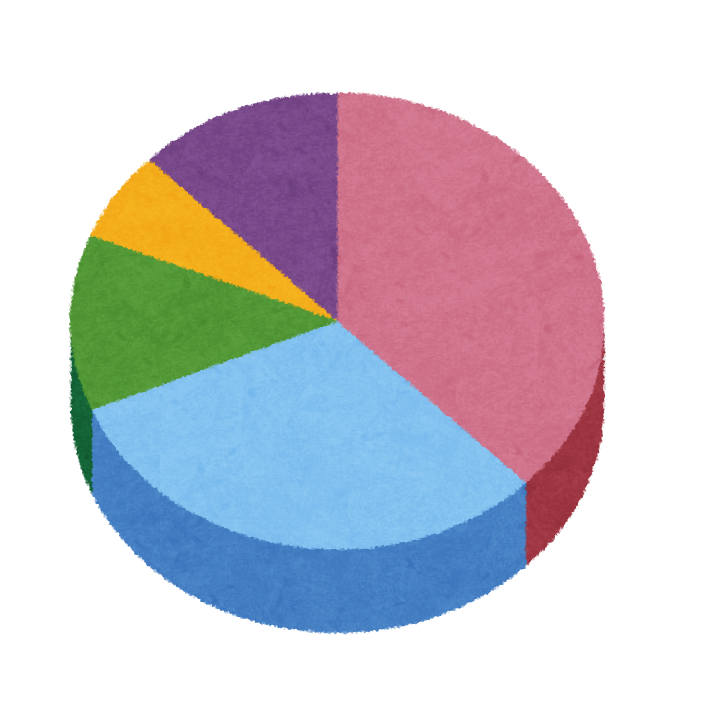

ポートフォリオ

投資のポートフォリオとは、リスクの最適な分散とリターンの最大化を目指す事を目的に作る、投資商品の集合の事です。

複数の異なる種類の資産や投資商品、異なる資産クラスや個々の投資を組み合わせることで、リスクを分散し、リターンを最適化しようとする戦略の一環です。

ただ、投資初心者だと何をどう組み合わせたら良いのかさっぱりわからないと思いますし、運用中のポートフォリオの調整も難しいと思います。

その場合

特に投資初心者の場合は、充分に分散された優良インデックスファンド1本を運用し、ポートフォリオをシンプルにする事により、あとは運用会社に任せてほっておけばいいのです。

私は2024年からの新NISAでは前出の2銘柄にスパイス的にニッセイNASDAQ100インデックスファンドを組み込んでいます。

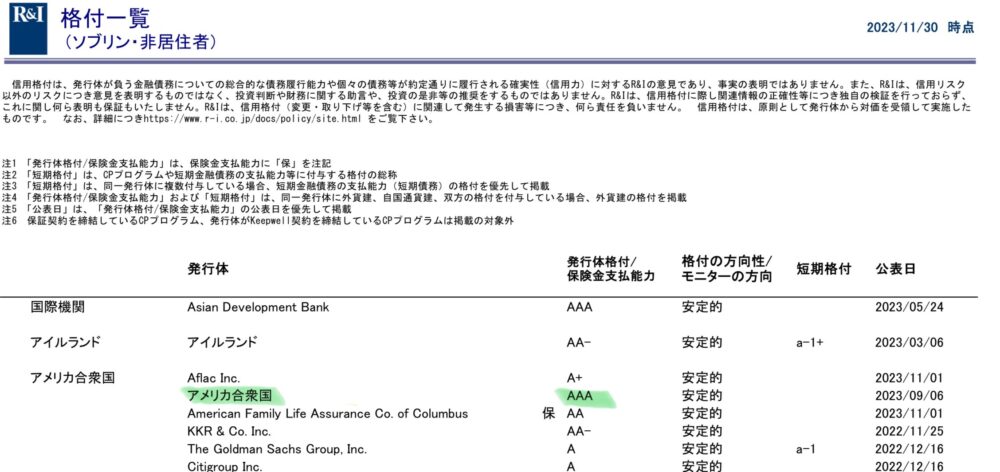

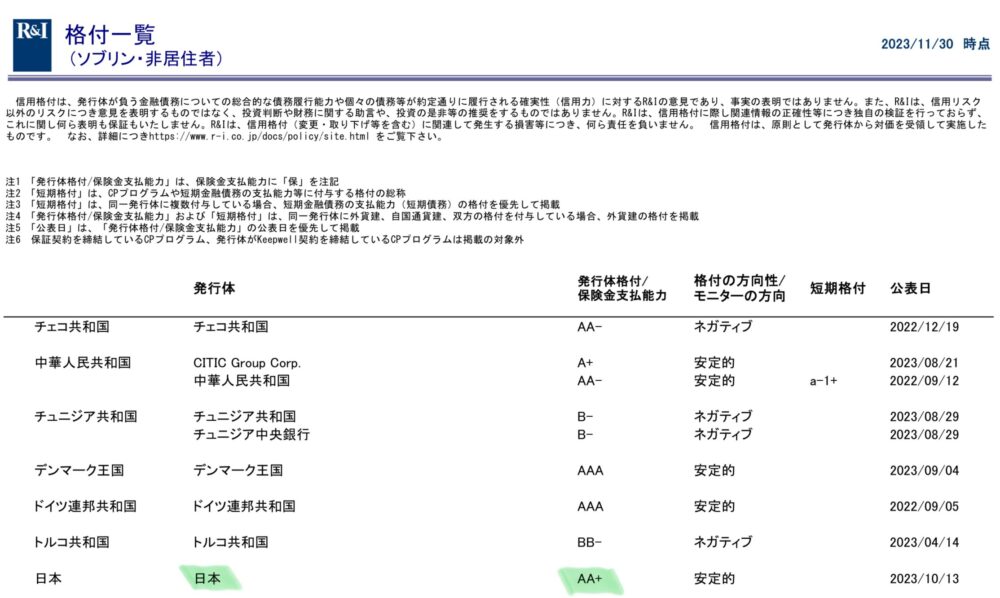

債券

債券とは、企業や政府が資金調達のために発行する、投資家に対して債務を負う証券です。

債券は一般的に、発行体が投資家に対して一定期間ごとに利息(クーポン)を支払い、満期になると元本を返済するという契約を含んでいます。

投資家は債券を購入することで、利息収入や元本の返済を受け取り、一定のリターンを得ることが期待されます。

わかりやすく

債券は基本、元本保証ですが・・・

企業や国が「お金がなくて返せません。」となるリスクです。

発行体によってその信用度が異なりますが、実は日本よりもアメリカの方が信用度は高いんです。

債券は株式と比べて、基本元本保証という事もあり、安定した収益を求める投資家やリスクヘッジの手段として利用されます。

格付け投資情報センター

有価証券

有価証券(ゆうかしょうけん)は、金銭や権利を表す価値のある証券や証明書のことを指します。

主に企業や政府が資金調達のために発行し、投資家がこれを購入して所有します。

有価証券にはさまざまな種類がありますが、代表的なものには以下があります。

株式(株券)

企業の発行する株券で、これを所有することで株主となり、企業経営に参加し、配当や株価の変動によるリターンを得ることができます。

社債(債券)

企業や政府が発行する借り入れ証券で、一定の期間ごとに利息を支払い、満期になると元本を返済する契約です。

投資家はこれによって利息収入や元本の返済を得ます。

国債

国が発行する債券で、国債を購入した投資家は国にお金を貸し付け、利息を受け取り、満期になると元本を返済されます。

投資信託証券

複数の有価証券を組み合わせたポートフォリオを保有するための証券です。

ETF

ETF(Exchange-Traded Fund)は、証券取引所に上場されている投資信託の事を指します。

投資信託には、証券取引所に「上場しているもの」と、「上場していないもの」の2種類あり、どちらも、一般的な証券会社やネット証券会社で購入出来ます。

大きな違い

ETF:

平日の日中に取引され、自分の好きなタイミングでリアルタイムで売買出来る事。

上場していない投資信託:

運用会社を通しての売買となりますので、売買を申し込んだ時の基準価額と確定した基準価額にズレが生じる事も多々あります。

信用取引

信用取引は、証券取引において証券会社から一定の信用を受けて取引を行う仕組みです。

投資家は所持している証券や資産を担保に、一定の金額まで証券会社から借り入れて取引を行います。

これにより、自己資金以上の金額で取引を行うことが可能となります。

主な特徴やポイント

レバレッジ効果

信用取引を利用することで、投資家は自己資金の一部しか使用せずに、より大きな金額で取引を行えるため、投資額に対するリターンが大きくなる可能性があります。

ただし、損失も同様に拡大されるため、リスクが高まります。

金利の発生

信用取引では、借り入れた資金に対して金利が発生します。

この金利は通常、担保となる証券や資産に基づいて計算されます。

追証の可能性

取引の評価額が一定の水準を下回ると、証券会社から追加の担保(追証)を要求されることがあります。

これに応じない場合、ポジションを解消されることがあります。

リスクの増大

レバレッジを利用した取引は、利益だけでなく損失も増幅されるため、注意が必要です。

市場の動きによっては証券会社に追加の担保を入れる必要が生じることもあります。

FX

FX は、外国為替(Foreign Exchange)の略で、通貨取引または為替取引を指します。

FX市場は、異なる国々の通貨同士の交換レートが変動する市場で、通貨を買い(ロング)または売り(ショート)することで利益を追求する金融取引の一形態です。

主なポイント

外国為替市場

通常は通貨ペアと呼ばれる2つの異なる通貨の交換が行われます。

例えば、米ドル/円 (USD/JPY)、ユーロ/米ドル (EUR/USD) などが一般的です。

ベース通貨とクォート通貨

通貨ペアでは、ベース通貨(基軸通貨)とクォート通貨(価格通貨)があり、ベース通貨単位でクォート通貨を交換します。

例えば、USD/JPYでの1ドルが何円かという形です。

レバレッジ

FX取引では、低い証拠金で大きな取引ができる仕組みがあります。

これをレバレッジと呼び、利益の増幅だけでなく損失も増幅されるリスクがあるため、注意が必要です。

市場参加者

銀行、金融機関、企業、個人投資家などが参加し、取引が行われます。

中央銀行(各国の国内金融システムの中心的な金融機関の事で、日本では日本銀行がそれに当たる)も為替市場に幅広く関与します。

24時間取引可能

FX市場は世界中に広がっており、主要通貨の取引は通常24時間行われています。

これにより、異なるタイムゾーンでも取引が可能です。

外国為替取引は投機的な取引だけでなく、企業が国際的なビジネスで通貨リスクをヘッジするためにも利用されます。

ベンチマーク

ベンチマーク(Benchmark)は、特定の基準や標準として使用される、比較や評価の基準となるものを指します。

投資信託(インデックスファンド)のベンチマーク

例えば、あるインデックスファンドがS&P 500をベンチマークとしているとすると、そのファンドの運用成績はS&P 500の動きと比較されます。

S&P 500が上昇した場合、そのファンドも同様に上昇すれば、運用成績は良好と言えます。

逆に、S&P 500が上昇してもファンドの価格が上昇しない、もしくは下降する場合、運用成績は不良となります。

また、運用会社側からすると、ベンチマーク同じ運用成績を出すことが目標となります。

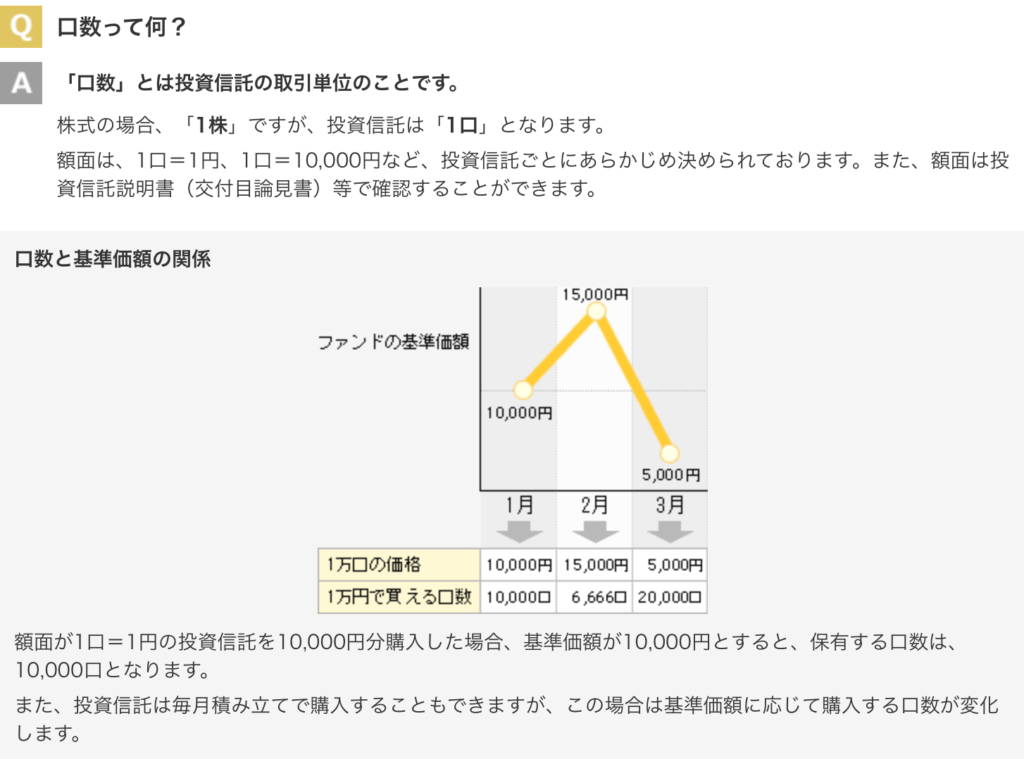

口数

マネックス証券

基準価額が安い時に買う時と、高い時に買う時で、同じ金額でも買える口数が変わってくるということ

例えば今の基準価額が20,000円として50,000円投資したら

50,000÷20,000=2.5×10,000=25,000口

となります。

投資信託を毎月積み立てていけば自然に口数が増えていきますが、口数が多いからリターンも大きいはイコールではありません。

あくまで、今より基準価額が何%上昇したかで利益の計算をします。

レバレッジの投資信託

レバレッジの投資信託とは、投資信託の値動きを通常の2倍や3倍の金額になるように運用する事を目指す商品です。

例えば、iFreeレバレッジ NASDAQ100とiFreeレバレッジ NASDAQ100というふたつの投資信託があります。

このふたつはどちらもNASDAQ100指数の値動きを目指していますが、「レバレッジ」の方はその動きが2倍になる事を目指しています。

キャピタルゲイン

キャピタルゲインは、資産の売却によって生じる利益のこと

具体的には、資産(株式、不動産、債券など)を購入した時の取得価格と、それを売却した時の売却価格との差額がキャピタルゲインとなります。

キャピタルゲインは、投資におけるリターンの重要な要素であり、投資家が資産の売却によって得られる利益を理解し、戦略的に活用することが求められます。

まとめ

この記事では「よく見るけど知らない投資用語集10選」について解説しました。

私も初めは投資用語について、全く知識がありませんでした。

その時に一から調べましたが時間も掛かりましたし、とても大変な思いをしました。

そこで、こういった用語集があると便利だという思いから今回の記事をまとめました。

最後までお読みいただき、ありがとうございました!

この記事があなたにとって役立ちますように。

投資をもっと学びたい人は私も視聴したバフェッサは、通常5,000円の投資講座の動画が今だけ無料で視聴できます。

5月18日までなら総額6万円相当の特典付きAmazonギフト券が抽選で23,000円分当たる!

口座開設に費用はかかりません。NISA口座は1人1口座しか持てませんが、証券口座は複数持つことが出来ます。お得なキャンペーンを活用して新NISAを始めましょう

コメント